چگونه ROI سرمایه گذاری خود را محاسبه کنیم؟

سرمایه گذاری یکی از راههای اصلی برای افزایش ثروت و دستیابی به اهداف مالی است. برای اطمینان از موفقیت یک سرمایه گذاری، نیاز است تا عملکرد آن به طور دقیق ارزیابی شود. یکی از روشهای استاندارد برای اندازهگیری این عملکرد، محاسبه بازده سرمایهگذاری یا همان ROI است.

ROI معیاری است که به سرمایهگذاران کمک میکند تا میزان سود یا زیان خود را نسبت به سرمایهگذاری اولیه بسنجند. این معیار میتواند به صورت درصدی یا عددی ارائه شود و نشاندهنده کارایی و اثربخشی سرمایهگذاریها باشد.

در این مقاله به بررسی روشهای مختلف محاسبه ROI پرداخته خواهد شد و توضیح خواهیم داد که چرا این شاخص در دنیای سرمایهگذاری به عنوان ابزاری حیاتی برای تصمیمگیریهای مالی محسوب میشود.

تعریف ROI در سرمایه گذاری

در دنیای سرمایهگذاری، برای ارزیابی عملکرد هر تصمیم مالی نیاز به معیاری است که بتواند میزان سود یا زیان حاصل از آن را به وضوح نشان دهد. این معیار به سرمایهگذاران کمک میکند تا تصمیمات آگاهانهتری اتخاذ کنند و مقایسهای دقیق بین گزینههای مختلف داشته باشند.

ROI (Return on Investment) یا بازده سرمایهگذاری، شاخصی است که میزان سود یا زیان یک سرمایهگذاری را نسبت به هزینههای انجام شده آن اندازهگیری میکند. این معیار به سرمایهگذاران اجازه میدهد تا درک بهتری از اثرگذاری سرمایهگذاریهای خود داشته باشند و تصمیمات مالی آینده را بر اساس دادههای واقعی و دقیقتر برنامهریزی کنند.

اهمیت محاسبه بازده سرمایه گذاری

محاسبه بازده سرمایهگذاری یکی از مراحل اساسی در فرآیند تصمیمگیری مالی است. این معیار به سرمایهگذاران کمک میکند تا ارزیابی دقیقی از نتیجه تصمیمات مالی خود داشته باشند و از اشتباهات پرهزینه جلوگیری کنند. به کمک آن میتوان به راحتی دید که آیا یک سرمایهگذاری به هدف خود نزدیک شده است یا خیر.

راهنمایی برای تصمیمگیری بهتر

مهمترین مزیت محاسبه ROI این است که اطلاعات ملموسی از کارآیی یک سرمایهگذاری به دست میدهد. این دادهها به سرمایهگذاران امکان میدهند که با مقایسه گزینههای مختلف، تصمیمات بهتری اتخاذ کنند و از منابع مالی خود به بهترین نحو استفاده نمایند.

پیشبینی آینده سرمایهگذاری

با محاسبه بازده سرمایهگذاری، سرمایهگذاران قادر خواهند بود روندهای آینده بازار را پیشبینی کنند. این تحلیلها میتوانند به آنها در اتخاذ استراتژیهای جدید و بهینه کمک کنند تا از حداکثر بازده ممکن بهرهمند شوند.

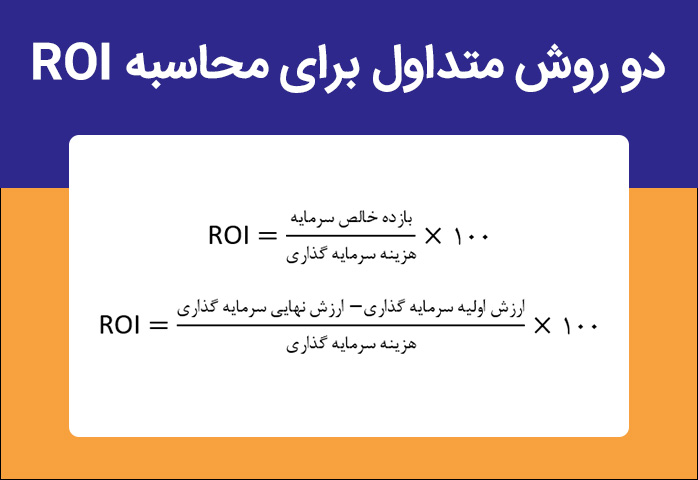

روش های محاسبه ROI

برای اندازهگیری بازده سرمایهگذاری، روشهای مختلفی وجود دارد که بسته به نوع سرمایهگذاری و اهداف مالی، میتوان از آنها استفاده کرد. هر یک از این روشها مزایا و محدودیتهای خاص خود را دارند که به سرمایهگذاران کمک میکنند تا تصمیمات بهتری در خصوص منابع مالی خود بگیرند.

فرمول ساده ROI

یکی از متداولترین روشها برای محاسبه بازده سرمایهگذاری، استفاده از فرمول ساده ROI است. این فرمول با تقسیم سود خالص حاصل از سرمایهگذاری بر هزینه کل آن و ضرب نتیجه در 100، درصد بازده سرمایهگذاری را به دست میدهد. این روش به سرمایهگذاران این امکان را میدهد تا به سرعت و به راحتی عملکرد سرمایهگذاری خود را بررسی کنند.

محاسبه ROI با توجه به زمان

محاسبه ROI در برخی از موارد نیازمند در نظر گرفتن بعد زمان است. برای مثال، زمانی که یک سرمایهگذاری بلندمدت دارید، ممکن است بخواهید میزان بازده خود را نسبت به دورههای زمانی مختلف ارزیابی کنید. در این صورت، محاسبه ROI به صورت سالیانه یا حتی ماهیانه میتواند به شما در مقایسه بازدههای مختلف کمک کند.

چرا ROI معیار کلیدی است؟

در دنیای سرمایهگذاری، داشتن معیاری دقیق برای ارزیابی سوددهی هر پروژه و تصمیم مالی بسیار حیاتی است. یکی از معیارهایی که به سرمایهگذاران کمک میکند تا عملکرد سرمایهگذاریهای خود را به طور مؤثر ارزیابی کنند، ROI است. این معیار به دلیل سادگی و قابلیت تطبیق با انواع مختلف سرمایهگذاریها، به ابزاری کلیدی تبدیل شده است.

سنجش کارآیی سرمایهگذاری

ROI به سرمایهگذاران این امکان را میدهد تا میزان کارآیی هر سرمایهگذاری را به راحتی بسنجند. با مقایسه درصد بازدهی در برابر هزینههای اولیه، میتوان به راحتی درک کرد که سرمایهگذاری چه میزان سودآوری داشته است و آیا به هدفهای مالی مورد نظر نزدیک شدهایم یا نه.

راهنمایی برای تصمیمات آگاهانه

این معیار به ویژه برای تصمیمگیریهای مالی مهم است زیرا به سرمایهگذاران این امکان را میدهد که بر اساس دادههای واقعی و مقایسههای عملی، تصمیمات آگاهانهتری اتخاذ کنند. به کمک ROI، میتوان بهترین انتخابها را برای تخصیص منابع مالی انجام داد و از ریسکهای غیرضروری جلوگیری کرد.

افزایش ROI با استراتژی های صحیح

برای دستیابی به بازدهی بالا در سرمایهگذاریها، باید استراتژیهای صحیح و مؤثری به کار گرفته شوند. استفاده از روشهای مناسب و بهینه میتواند کمک کند تا از منابع مالی به بهترین نحو بهرهبرداری شود و در نتیجه ROI افزایش یابد.

استفاده از تنوع در سرمایهگذاری

تنوع در سبد سرمایهگذاری یکی از استراتژیهای کلیدی برای کاهش ریسک و افزایش بازده است. با تخصیص سرمایه به چندین پروژه یا دارایی مختلف، میتوان از نوسانات بازار و ریسکهای غیرمنتظره جلوگیری کرد. این کار میتواند به افزایش ثبات و در نهایت افزایش ROI منجر شود.

- سرمایهگذاری در بازارهای مختلف

- پخش سرمایه در ابزارهای مالی متنوع

- تخصیص سرمایه به داراییهای با ریسک متفاوت

تحلیل بازار و اطلاعات دقیق

استفاده از تحلیلهای بازار و بررسی دقیق دادهها به سرمایهگذاران کمک میکند تا فرصتهای مناسب برای سرمایهگذاری را شناسایی کنند. این کار باعث میشود که تصمیمات بهتری در مورد زمان و مکان سرمایهگذاری گرفته شود و در نتیجه احتمال موفقیت و ROI به طور چشمگیری افزایش یابد.

- استفاده از تحلیلهای فنی و بنیادی

- پیشبینی روندهای بازار با استفاده از دادههای معتبر

- توجه به تغییرات اقتصادی و سیاسی

یک پاسخ بگذارید

دسته بندی

- تجارت اتوماتیک

- بازار رمزارزها

- دوره جامع کریپتو و فارکس

- راز موفقیت در ترید

- وبلاگ معامله گران

- فارکس اسلامی در ایران

- معاملات با Forex

- آموزش فارکس برای مبتدی ها

- دوره آموزش فارکس

- استراتژی معاملاتی فارکس

- دوره ی فارکس

- درآمد از فارکس

- دوره جامع بورس

- راهنمای کامل ویژه مبتدیان

- نرم افزار مفید تریدر

- فارکس خوب

- معاملات فارکس

- بهترین بروکر فارکس در ایران